はじめに

本日は投資信託説明書(目論見書)について説明します。これは、投資信託の詳細情報を記載した公式文書のことです。

投資信託説明書(目論見書)は、投資信託を購入する際に投資家が知っておくべき重要な情報が記載された書類です。金融商品取引法にもとづき投資信託会社が作成し、販売会社を通じて投資家に交付することが義務付けられています。投資信託説明書(目論見書)は、それぞれの投資信託ごとに作成され、ファンドの性格、投資する金融商品、ファンドのリスク、手数料(販売時の手数料、信託報酬など)、換金性などについて記載されています。

投資信託の説明書(目論見書)は、投資信託を購入する前に必ず確認すべき書類なのですね。

はい、その通りです。投資信託の説明書(目論見書)には、投資信託の重要な情報が記載されているので、投資信託を購入する前に必ず確認するようにしましょう。

わかりました。投資信託を購入する前に、投資信託の説明書(目論見書)を必ず確認するようにします。

投資信託説明書(目論見書)

投資信託説明書(目論見書)とは

投資信託説明書(目論見書)とは、投資信託の販売に際し、投資家に交付される、投資信託に関する重要な情報を記載した書類のことです。金融商品取引法に基づき、投資信託会社が作成し、販売会社を通じて投資家に交付することが義務付けられています。投資信託説明書(目論見書)は、それぞれの投資信託ごとに作成され、ファンドの性格、投資する金融商品、ファンドのリスク、手数料(販売時の手数料、信託報酬など)、換金性などについて記載されています。投資家は、投資信託を購入する前に、必ず投資信託説明書(目論見書)を読んで、投資信託の仕組みやリスクを正しく理解したうえで、投資判断を行うことが大切です。投資信託説明書(目論見書)には、以下の項目が記載されています。

投資信託説明書(目論見書)に記載されている内容

投資信託説明書(目論見書)には、投資信託に関する重要な情報が記載されています。

1. ファンドの性格

ファンドの性格とは、投資信託の投資目的や投資対象、運用方針などです。ファンドの性格は、投資信託の名称からも知ることができます。例えば、「国内株式ファンド」というファンドは、国内の株式に投資することを目的としたファンドです。

2. 投資する金融商品

投資信託が主に投資する金融商品は、株式、債券、不動産、金などです。投資信託説明書(目論見書)には、ファンドが投資する金融商品の割合や、投資する金融商品の銘柄が記載されています。

3. ファンドのリスク

投資信託には、元本割れのリスクがあります。元本割れとは、投資した金額よりも少ない金額でファンドを換金することを意味します。投資信託説明書(目論見書)には、ファンドのリスクについて記載されています。

4. 手数料

投資信託には、販売時の手数料と信託報酬がかかります。販売時の手数料とは、投資信託を購入する際に支払う手数料です。信託報酬とは、投資信託を保有している間、毎年支払う手数料です。投資信託説明書(目論見書)には、ファンドの手数料について記載されています。

5. 換金性

投資信託は、いつでも換金することができます。ただし、換金する際に手数料がかかる場合があります。投資信託説明書(目論見書)には、ファンドの換金性について記載されています。

投資信託説明書(目論見書)の読み方

投資信託説明書(目論見書)は、投資信託の目的、運用方針、資産配分、手数料、リスクなどの重要な情報を記載した書類です。投資信託を購入する前に、投資信託説明書(目論見書)を必ず読み、理解することが大切です。以下は私も定期購入しているインデックス型投資信託のeMAXIS Slim 先進国株式インデックスの目論見書の表紙です。

全部で11ページ程度なのでどんなものかを見ておいてもいいとは思いますが、全部を読むのは大変という人向けに、特に重要で読んでおくべき部分と考えるべきポイントを共有します。

投資信託説明書(目論見書)を読む際に注意すべき点は、以下の通りです。

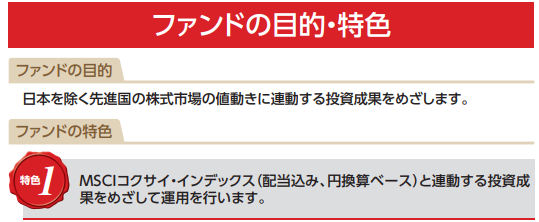

投資信託の目的と運用方針

投資信託の目的は何なのか、どのような運用方針で運用されるのかを確認します。

- 目的の理解: 投資信託が目指す目的(例: 長期成長、定期的な収入など)を把握し、それが自分の投資目標と合致するか確認することが重要です。

- 運用方針の確認: 投資信託がどのような戦略で運用されるのか(アクティブ運用かパッシブ運用か)、特定のセクターや地域に特化しているかなど、運用方針を理解することで、リスクとリターンのバランスを把握できます。

下記はインデックス型投資信託のeMAXIS Slim 先進国株式インデックスのですが、この投資信託であれば、インデックス型でいいのか、日本以外の先進国でいいのか?を自分自身に問いかけてみましょう。

仮にあなたの投資目的が老後の資金確保で、自身のリスク許容度が中程度、中期的(10~15年程度)な運用を目指しているのであれば、リスクが分散されながらもリターンを取りに行くこのファンドはあなたの目的にかなっていると言えるでしょう。

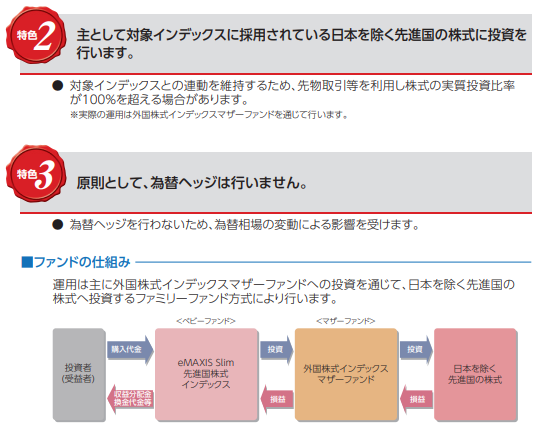

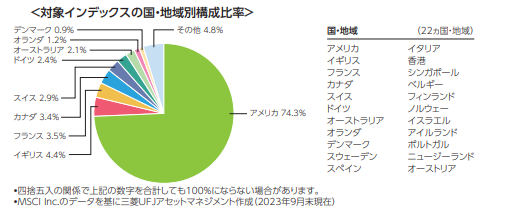

資産配分投資

信託の資産は、どのように配分されているのかを確認します。地域や金融商品の種類(株式、債券、不動産)などの配分比率を確認しましょう。

- 資産配分の確認: 投資信託がどのように資産を分散しているか(株式、債券、不動産などの比率)を確認し、市場の変動に対する信託の感応度を理解します。分散投資が適切に行われているかも重要なチェックポイントです。

このeMAXIS Slim 先進国株式インデックスで見てみると、日本以外の先進国株式とは言っているものの、7割以上は米国でその中でもテック系の株式の割合が大きいというのが分かります。全世界の総株式市場における米国の割合が6割弱ということを鑑みても、若干米国の割合が高めに設定されているとみて取れます。好調なアップルやマイクロソフトがこのファンドのリターンを牽引していると思いますが、何かの原因で株価が下がると、このファンド自体にも少なからずの影響は出てくると考えられます。一方でその割合というのは多くても5%ちょっとなので、その他の多くの株式でリスクは分散されていると言えます。仮に米国の高い比率が気になるようであれば、この割合が薄まるように日本市場のインデックスファンドを合わせて購入するというやり方もあります。

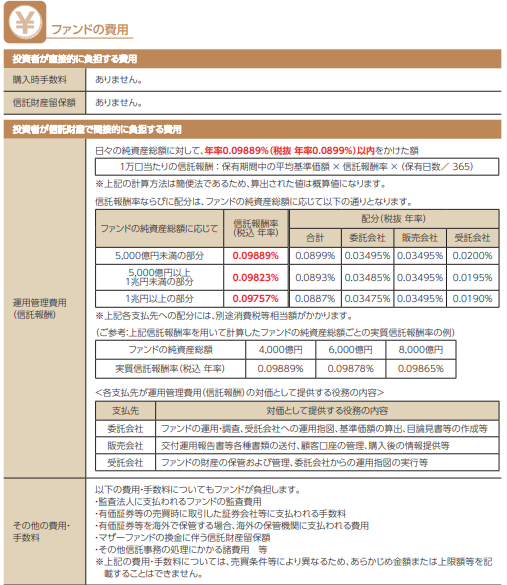

手数料および純資産額

投資信託を購入する際には、販売時の手数料や信託報酬などの手数料がかかります。手数料を確認し、納得した上で投資信託を購入しましょう。

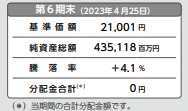

また純資産額も重要です。純資産額はその投資信託が得て運用している総額になります。その規模が多ければ投資対象の融通が利き、十分に分散することができます。しかしながら純資産額が低いと十分に分散投資ができずに、リスクが高い投資信託となってしまいます。純資産総額が小さすぎて採算が合わない投信は強制的に繰り上げ償還される場合があるので気を付けてください。目安としては総資産額50億円を切っている投資信託は選ばない方がよいでしょう。なお、最新の純資産額は、運用報告書に記載されています。本ファンドは総資産6000億円以上あるので心配ないと思います。

- コストの把握: 手数料(購入時手数料、年間の運用管理費用、信託報酬など)は、投資成果に直接影響を与えるため、事前にしっかりと確認し、比較検討することが大切です。高い手数料が長期的なリターンを大きく削る可能性があることを理解しましょう。

リスク

投資信託には、価格変動リスク、金利リスク、為替リスクなどのリスクがあります。リスクを理解した上で、投資信託を購入しましょう。

- リスクの評価: 投資信託に伴うリスク(価格変動リスク、金利リスク、為替リスクなど)を理解し、自身のリスク許容度と照らし合わせることが不可欠です。特に、高いリターンを目指す投資信託ほど、高いリスクを伴うことが多いため、リスクとリターンのバランスを考慮することが重要です。

目論見書を読む際は、上記のポイントを念頭に置き、自分の投資目標やリスク許容度と照らし合わせながら、適切な投資信託を選ぶことが重要です。また、目論見書の内容は定期的に更新されるため、最新の情報を確認する習慣をつけ、投資判断の際には常に最新の情報に基づいて行動するようにしましょう。投資は長期的な視野で行うものですので、焦らず、じっくりと検討を重ねることが成功への鍵です。

マネックス証券は、多彩な投資オプションと低コストの取引手数料を提供しています。1,722本の投資信託から選び、100円から始られます。さらに、4,500以上の米国株も取引可能。投資を手軽に始めたい方、コストを削りたい方におすすめです!

マネックス証券は特に米国株の取扱銘柄数が多くてとても魅力的です。アナリストによるレポートが豊富にあって、タダで株式投資に必要な情報取得できる。株をはじめたい人にオススメの証券会社です。

それからマネックス証券で口座を開設すると、銘柄を絞り込む「スクリーニング機能」が充実しているので銘柄を手軽に絞り込むことができるんです。私も重宝しています。

おわりに

今回は投資信託説明書(目論見書)とその見方に付いて詳しく解説しました。

投資信託説明書(目論見書)は、投資信託を選択する際の重要なツールです。投資前には必ず目論見書を読み、投資信託の特徴、リスク、手数料などを理解した上で、自身の投資目標やリスク許容度に合った投資信託を選ぶことが大切です。また、複数の投資信託を比較検討することで、より適切な投資選択が可能になります。