はじめに

『株式投資信託』って、どうやって運用されるんですか?

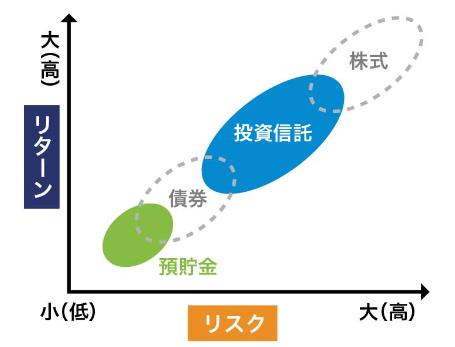

『株式投資信託』は、株式を組み入れて運用することができる投資信託です。投資信託とは、投資家が共同でお金を出し合って、そのお金をプロの投資家が運用してくれる金融商品です。

なるほど、株式をプロが運用してくれるんですね。でも、株式投資ってリスクが高いんじゃ、ないですか?

そうですね、株式投資はリスクが高いですが、『株式投資信託』は、株式を分散投資することで、リスクを軽減することができます。また、投資信託は、投資家が直接株式を購入するよりも、安い手数料で投資することができます。

株式投資信託とは?

株式投資信託とは?

株式投資信託とは、投資信託の一種で、株式に投資して運用を行うものです。

投資信託とは、投資家から集めた資金をまとめて、投資のプロが運用する金融商品のことです。

株式投資信託は、株式に投資することで、企業の成長や配当金収入などから利益を得ることを目指しています。

株式投資信託は、主に以下の2つの種類があります。

アクティブ型

投資のプロが、独自の投資判断で銘柄を選定し、運用を行います。

インデックス型

特定の株式指標(日経平均株価など)に連動するよう、銘柄を選定して運用を行います。

株式投資信託は、投資信託の中でも比較的リスクの高い商品ですが、長期的に保有することで、資産を増やすことができる可能性があります。

株式投資信託に投資する際には、投資信託の運用方針やリスクを理解した上で、投資を行うことが大切です。

株式投資信託のメリットとデメリット

株式投資信託には、株式投資を行うメリットとデメリットがあります。

株式投資信託のメリット

まず、メリットとしては、以下の点が挙げられます。

分散投資が可能

株式投資信託は、複数の株式で構成されているため、分散投資が可能 です。これにより、リスクを低減することができます。

手間とコストをかけずに株式投資ができる

株式投資信託は、投資信託の専門家が株式の銘柄選定や売買を行うため、投資初心者でも手軽に株式投資を始めることができます。また、投資信託の購入手数料や信託報酬は、株式の売買手数料や取引手数料に比べて低額です。

株式投資よりも高いリターンが期待できる

株式投資信託は、専門家が株式の銘柄選定や売買を行うため、株式投資よりも高いリターンが期待できます。

株式投資信託のデメリット

しかし、株式投資信託には、以下のデメリットもあります。

投資信託の購入手数料や信託報酬がかかる

株式投資信託は、投資信託の購入手数料や信託報酬がかかります。この手数料は、投資信託の運用成績に影響を与えるため、注意が必要です。

株式投資と同じようにリスクがある

株式投資信託は、株式投資と同じようにリスクがあります。株式市場が下落すれば、投資信託の価値も下落します。

投資信託の運用成績は、投資信託の専門家によって決まる

株式投資信託の運用成績は、投資信託の専門家によって決まります。そのため、投資信託の専門家の選定が重要になります。

株式投資信託は、メリットとデメリットを理解した上で、投資を行う必要があります。

株式投資信託の選び方

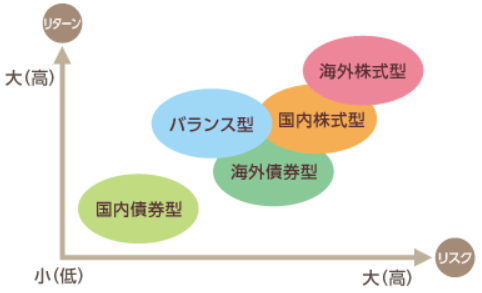

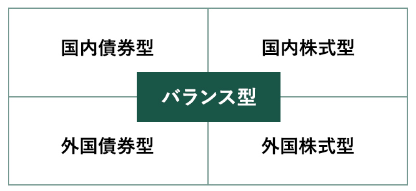

株式投資信託は、株式を組み入れて運用することができる投資信託です。運用方針によって、国内株式型、国外株式型、新興国株式型、バランス型など、さまざまな種類があります。

株式投資信託を選ぶ際には、まず、自分の投資目的に合ったものを選ぶことが大切です。例えば、長期的に資産を増やしたい場合は、成長性の高い株式に投資するファンドを選ぶことができます。また、短期的にお金を増やしたい場合は、値動きが大きい株式に投資するファンドを選ぶことができます。

次に、投資信託の信託報酬をチェックしましょう。信託報酬は、投資信託を運用するためにかかる手数料のことです。信託報酬が高いほど、投資信託の運用成績が悪化してしまう可能性があるので、なるべく信託報酬の低いものを選ぶようにしましょう。

そして、投資信託の過去のパフォーマンスもチェックしておきましょう。過去のパフォーマンスは、将来のパフォーマンスを保証するものではありませんが、投資信託の運用実績を判断する上で参考になります。長期的に安定したパフォーマンスを上げている投資信託を選ぶようにしましょう。

基本的には成長性の高いファンドはリスクが高く、成長性が低いファンドはリスクが低い傾向にあります。あなたの資産状況、ライフステージによってどれくらいリスクを取れるかを考慮したうえで、どの投資信託を買うかを選定する必要があります。あくまで保有している資産、家族の状況などリスク許容度にもよりますが、以下に参考までに運用期間ごとの選定ポイントをお示しします。

5年未満でまとまった現金が必要な必要な人は、その分の現金は預貯金として残しておいた方がよいでしょう。また子供の進学などで5~10年で現金化する必要があるのであれば、そのリスク許容度に応じて守りの運用をすることを考え、インデックス型またはバランス型の投資信託を選ぶのをおすすめします。一方、資金にある程度余裕があり、まとまった現金が10年以上必要ないということであれば、個別株式を組み合わせたリターンの高い投資信託(アクティブ型、比較的高リスク)を選ぶ選択肢があります。

実際にはどれか一本に全集中というわけではなく、これらの組み合わせでリスクを回避しながら資産運用をしていくのがいいでしょう。

松井証券では、国内外の様々な資産に投資しているインデックス投資信託等を豊富に揃えていて、一覧で簡単にみられる。しかも取り扱う投資信託が購入時手数料無料!それ以外でもインターネット経由で取引すると約定代金の合計が50万以下なら1日に何度取引しても取引手数料は無料!!

手数料が安いから安心して取引ができるだわん!さらに新NISAを使えば、売買手数料が全部無料なんだって!

実際に投資で迷ってもロボアドバイザーがいるから初心者でも安心だよ。それからQUICKリサーチネットが無料で使えるので、自分でも探せるのはかなり便利。口座開設しておいて損はない!

株式投資信託のリスクと注意点

株式投資信託は、株式を組み入れて運用することができる投資信託です。株式投資信託は、株式の値動きに連動して投資信託の価値が変動します。そのため、株式投資信託は、株式投資と同じように、投資元本を毀損するリスクがあります。また、株式投資信託は、株式投資と同じように、投資信託の価値が変動するため、投資信託の価値が下落するリスクもあります。

株式投資信託のリスクを軽減するためには、投資信託の分散投資を行うことが重要です。分散投資とは、複数の投資信託に投資を行うことで、投資信託の価値が変動するリスクを軽減する方法です。また、株式投資信託のリスクを軽減するためには、投資信託の長期投資を行うことが重要です。長期投資とは、投資信託を長期にわたって保有することで、投資信託の価値が変動するリスクを軽減する方法です。

株式投資信託の注意点は、投資信託の購入手数料と信託報酬です。投資信託の購入手数料とは、投資信託を購入する際に支払う手数料です。信託報酬とは、投資信託を保有している間に支払う手数料です。投資信託を購入する際には、投資信託の購入手数料と信託報酬を考慮して、投資信託を選択することが重要です。

おすすめの投資信託

このセッションでは特に40代以上の皆さんにおすすめの投資信託商品をご紹介します。あくまでご自身の状況に合わせ、リスクをしっかり理解したうえで選定してくださいね。

バランス型で地道に資産形成を狙うファンド (ターゲット運用利回り:3.0%程度)

| 商品名 | 投資対象国 | 特徴 | 報酬率 |

|---|---|---|---|

| eMAXIS Slimバランス (8資産均等型) | 海外(全世界) | 日本、世界の株式、公社債および 不動産投資信託(REIT)の計8資産に 分散投資 各資産クラスの代表的な指数に連動 | 0.154% |

| たわらノーロードバランス (8資産均等型) | 海外(全世界) | 日本および世界の株式、公社債および 不動産投資信託(REIT)の計8資産に 分散投資 各資産クラスの代表的な指数に 連動 | 0.154% |

株や債券、REITなど複数の金融資産に分散投資しリスクも分散しているので、現金が5~10年後くらいには必要だけど、銀行に預けているだけだともったいないという人におすすめです。

積極的にリスクを取り高リターンを狙うファンド (ターゲット運用利回り:5.0%~)

| 商品名 | 投資対象国 | 特徴 | 報酬率 |

|---|---|---|---|

| eMAXIS Slim全世界株式(オールカントリー) | 全世界 | 日本を除く世界株式に広く投資、MSCI オール・カントリー・ワールド・インデックスと連動 | 0.1144% |

| eMAXIS Slim米国株式(S&P500) | 海外(米国) | 米国株式に投資し、S&P500指数に連動 手数料も安く | 0.0968% |

分配金を再投資することにより複利効果により資産が指数関数的に増えていきます。リスクは高めですが、大きなリターンを狙いたい人にはおすすめです。

上記のファンドはマネックス証券で購入できます。

マネックス証券は、多彩な投資オプションと低コストの取引手数料を提供しています。1,722本の投資信託から選び、100円から始られます。さらに、4,500以上の米国株も取引可能。投資を手軽に始めたい方、コストを削りたい方におすすめです!

マネックス証券は特に米国株の取扱銘柄数が多くてとても魅力的です。アナリストによるレポートが豊富にあって、タダで株式投資に必要な情報取得できる。株をはじめたい人にオススメの証券会社です。

それからマネックス証券で口座を開設すると、銘柄を絞り込む「スクリーニング機能」が充実しているので銘柄を手軽に絞り込むことができるんです。私も重宝しています。

まとめ

以上、投資信託とは、複数の投資家から資金を集めて運用する仕組みのことです。

投資信託は、多様な資産クラスにアクセスし、リスク分散を図りながら投資する効果的な手段です。しかし、投資信託の選択には慎重になるべきで、運用目的やリスク許容度を考慮して選ぶことが大切です。また、運用手数料やその他の費用を理解し、長期的な視点で投資を考えることが、賢明な投資家の特徴と言えるでしょう。投資信託を利用して資産を成長させつつ、リスク管理にも注意を払いましょう。